Revolut oder Wise – Was bieten sie Schweizer Kunden?

Die Vor- und Nachteile von Wise und Revolut im direkten Vergleich. Was die beiden beliebten Zahlungsanbieter Schweizer Kunden zu bieten haben.

Online Banken liegen in der Schweiz voll im Trend – und das aus gutem Grund. Du kannst dein Konto bequem vom Sofa aus verwalten, hast alle Finanzdaten immer griffbereit und sparst dir zeitraubende Filialbesuche. Und gleichzeitig kannst du im Vergleich zu traditionellen Schweizer Banken einiges an Geld sparen!

Aber welche ist die beste Online Bank in der Schweiz? Und worauf solltest du achten, wenn du dein Konto digital eröffnest? In diesem Artikel vergleichen wir die besten Optionen und zeigen dir, was sie auszeichnet.

Die Wahl zwischen einer traditionellen Bank und einer Online Bank ist heute keine Frage mehr von "altmodisch vs. modern". Vielmehr solltest du dich fragen: "Was passt zu meinem Lebensstil und meinen Bedürfnissen?"

Denn beide Optionen haben ihre Vorteile: Traditionelle Banken wie UBS, Credit Suisse oder Raiffeisen sind für ihren persönlichen Service in der Filiale bekannt. Du kannst dort ein Konto eröffnen, Fragen zu Krediten stellen oder deine Anlagen besprechen – und das direkt von Mensch zu Mensch. Aber dieser Service hat seinen Preis: Hohe Gebühren für die Kontoführung und Transaktionen.

Diese Kosten kannst du durch ein Konto bei einer Online Banken vermeiden, denn das digitale Pendant verzichtet auf teure Filialnetze und setzt stattdessen auf Apps, Websites und digitale Prozesse.

Das bedeutet für dich: Weniger Gebühren, mehr Flexibilität. Du kannst dein Konto innerhalb weniger Minuten online eröffnen, oftmals sogar Transaktionen weltweit durchführen und alles bequem von deinem Smartphone aus steuern – und zwar rund um die Uhr.

Mittlerweile gibt es aber auch das Beste aus beiden Welten, denn auch die traditionellen Schweizer Banken haben den digitalen Wandel erkannt. UBS, PostFinance und andere Schweizer Banken bieten inzwischen Online Versionen ihrer Konten an, bei denen du Gebühren sparen kannst – vorausgesetzt, du verzichtest auf den persönlichen Service in der Filiale.

Die Schweiz hat mittlerweile eine breite Palette an Online Banken, die nicht nur für SchweizerInnen interessant sind, die hauptsächlich eine Banking Lösung für zu Hause suchen, sondern auch für Expats und Vielreisende. Ob du ein Konto für den Alltag suchst, sparen möchtest oder internationale Transaktionen planst – unter den folgenden Anbietern findest du sicher die richtige Online Bank für dich:

Hinter Zak steht die Bank Cler, eine traditionsreiche Schweizer Bank, die mit ihrer digitalen Tochter den Sprung in die Welt der Neobanken gewagt hat. Zak richtet sich an alle, die eine unkomplizierte und moderne Lösung für ihre Finanzen suchen – direkt auf dem Smartphone. Die App punktet mit einem kostenlosen Konto und einer Premium-Variante:

Ausserdem bekommst du bei Zak innovativen Features wie Budgetierungs-Tools, die dir helfen, deine Ausgaben besser zu managen. Ein besonderes Highlight sind auch die sogenannten Spar-Töpfe, mit denen du gezielt für bestimmte Ziele sparen kannst.

Mit der kostenlosen Zak Debitkarte kannst du in der Schweiz und im Ausland bequem und kostenlos bezahlen. Aber Achtung: Abhebungen können mit dem Basiskonto schnell teuer werden – nicht nur im Ausland, sondern auch in der Schweiz. Falls du Wert auf Bargeld legst, lohnt sich daher Zak Plus.

Zak ist ideal für junge Leute, MinimalistInnen und alle, die ihre Finanzen mobil und ohne Papierkram verwalten wollen. Und falls du mal persönliche Beratung brauchst, kannst du dich auf die Expertise der Bank Cler verlassen – ein echter Pluspunkt gegenüber rein digitalen Anbietern.¹

Yuh ist eine gemeinsame Initiative von Swissquote und PostFinance, zwei Schwergewichten der Schweizer Finanzwelt. Yuh vereint Banking und Investments in einer einzigen App. Neben einem kostenlosen Konto kannst du in der App auch in Aktien, ETFs und sogar Kryptowährungen investieren. Perfekt für alle, die mehr aus ihrem Geld machen wollen.

Ein weiteres Plus: Yuh bietet dir die Möglichkeit, Geld in 13 Währungen zu halten, sodass du in verschiedenen Ländern ohne teure Umrechnungsgebühren bezahlen kannst. Selbst Überweisungen sind in diesen Währungen gratis.

Die Yuh Debitkarte funktioniert weltweit: In der Schweiz kannst du 1x pro Woche kostenlos abheben, im Ausland kostet dich jede Abhebung allerdings 4,90 CHF. Ideal ist Yuh also für alle SchweizerInnen, die lieber bargeldlos bezahlen.

Die Kombination aus kostenlosem Konto, Investmentmöglichkeiten und einer intuitiven Bedienung macht Yuh ausserdem zur perfekten Wahl für junge, digital-affine NutzerInnen.²

Neon ist eine Schweizer Neobank, die mit ihrem kostenlosen Konto und der klar strukturierten App begeistert. Mit Neon kannst du deine Finanzen einfach und unkompliziert verwalten – dabei gibt es verschiedene Konten für verschiedene Bedürfnisse.

Bei neon hast du die Wahl zwischen drei verschiedenen Kontomodellen:³

Besonders interessant: Mit der Mastercard von Neon kannst du weltweit kostenlos bezahlen. Unabhängig von deinem Abo fallen für Abhebungen im Ausland jedoch 1,5% Gebühren an. Bargeldbezüge in der Schweiz sind mit Neon free und Neon green 2x pro Monat kostenlos, mit Neon metal 5x pro Monat. Danach kostet jede Abhebung 2 CHF.

Diese Neobank richtet sich an alle, die einen minimalistischen und modernen Ansatz für ihre Finanzen suchen, aber dennoch die Auswahl zwischen verschiedenen Konten schätzen. Auch bei Neon kannst du übrigens in ETFs und Aktien investieren.

Die deutsche Neobank N26 hat sich als Vorreiter in der Welt des digitalen Bankings etabliert. Mittlerweile begeistert N26 Millionen NutzerInnen in 24 Ländern. In der Schweiz punktet die Online Bank vor allem bei Menschen, die nach einem günstigen Euro-Konto suchen, denn das kostenlose Basiskonto ist ideal für Zahlungen in der EU. Dazu gibt es eine smarte App mit Funktionen wie Echtzeit-Benachrichtigungen und integrierter Budgetplanung.

Auch hier hast du die Wahl zwischen verschiedenen Online Konten:⁴

Auch für Reisende und Expats ist N26 besonders attraktiv: Mit der Karte kannst du weltweit bezahlen – und zwar immer ohne Auslandseinsatzgebühren. Abhebungen in Euro sind je nach Konto 2 bis 3x monatlich gratis. Im Ausland musst du allerdings schon ab dem ersten Bargeldbezug bezahlen.

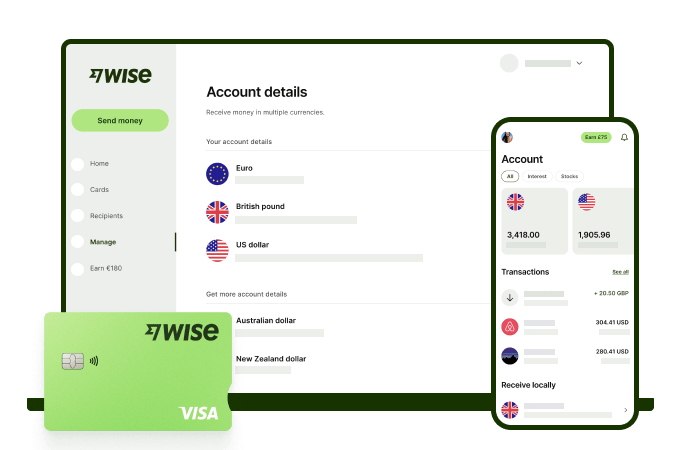

Wise, ehemals bekannt als Wise, ist keine traditionelle Bank, sondern ein innovatives FinTech, das sich auf grenzüberschreitende Zahlungen spezialisiert hat. Und genau das macht es so besonders: Es verbindet die Vorteile einer Neobank mit revolutionären Lösungen für Fremdwährungen.

Hinter Wise steckt die Idee, internationale Überweisungen und Fremdwährungs-Transaktionen einfacher, transparenter und vor allem günstiger zu machen. Für SchweizerInnen, die regelmässig in verschiedenen Währungen bezahlen oder Geld senden, ist Wise eine der besten Lösungen auf dem Markt.

Mit dem kostenlosen Multi-Währungs-Konto kannst du über 40 Währungen halten, verwalten und umtauschen. Besonders praktisch: Du erhältst lokale Kontodaten in wichtigen Währungen wie EUR, USD, GBP und AUD. Damit kannst du Geld empfangen, als hättest du ein Bankkonto vor Ort – ideal für Expats, digitale NomadInnen und Vielreisende.

Mit der Wise Debitkarte bist du weltweit flexibel: Du zahlst direkt in der lokalen Währung und sparst dir teure Auslandseinsatzgebühren. Sogar Bargeldabhebungen sind bis zu 200 CHF im Monat und 2 Abhebungen kostenlos.

Die Gebühren? Absolut fair. Wise nutzt den echten Devisenmittelkurs, also den Kurs, den du auch bei Google siehst – versteckte Aufschläge gibt es keine. Überweisungen kosten nur eine kleine, transparente Gebühr, die im Vergleich zu traditionellen Schweizer Banken schwindend gering ist.

Auch um die Sicherheit deines Geldes brauchst du dir keine Sorgen zu machen: Wise ist stark reguliert, unter anderem durch die Financial Conduct Authority (FCA) in Grossbritannien. Deine Gelder sind sicher und werden getrennt vom Unternehmensvermögen aufbewahrt.

Lies mehr über das Multi-Währungs-Konto

Um dir die Entscheidung zu erleichtern, hier ein Überblick über die wichtigsten Kriterien der Online-Banken:

| Feature | Zak | Yuh | Neon | N26 | Wise |

|---|---|---|---|---|---|

| Kontoführungsgebühren | Ab 0 CHF | 0 CHF | Ab 0 CHF | Ab 0 EUR | 0 CHF |

| Debitkarte | Visa Debit inklusive | Mastercard Debit inklusive | Mastercard Debit kostenlos, bei Neon Free 10 CHF | Mastercard Debit kostenlos, bei N26 Standard 10 EUR | Visa Debit, einmalig 8 CHF |

| Überweisungen | Nur Schweiz und SEPA | Nur Schweiz und SEPA | In Schweiz gratis, Auslandsüberweisung mit Wise | SEPA gratis, Auslandsüberweisung mit Wise | In 70+ Länder, ab 0,23 % |

| Wechselkurs | Kartenzahlung in Fremdwährung mit 2 % Aufschlag | Devisenmittelkurs + 0,95 / 1,5 % Gebühren | Devisenmittelkurs | 1,7 % Fremdwährungsgebühr | Devisenmittelkurs |

Die Antwort hängt von deinen Bedürfnissen ab:

Die Schweiz hat eine beeindruckende Auswahl an Online Banken, die mit niedrigen Gebühren, benutzerfreundlichen Apps und modernen Features punkten. Ob du dich für Zak, Neon, Yuh oder N26 entscheidest – sie alle bieten dir smarte Alternativen zu traditionellen Banken.

Doch wenn du international unterwegs bist oder regelmässig Fremdwährungen nutzt, führt kein Weg an Wise vorbei. Mit dem Multi-Währungs-Konto, den besten Wechselkursen und der Möglichkeit, in mehreren Währungen zu bezahlen, bist du weltweit flexibel. Modernes Banking war noch nie so einfach!

Registriere dich kostenlos bei Wise

Quellen:*Bitte siehe dir unsere Nutzungsbedingungen und die Produktverfügbarkeit für deine Region an oder besuche die Wise-Gebührenseite für die aktuellsten Informationen zu Preisen und Gebühren.

Die in dieser Publikation enthaltenen Informationen stellen keine rechtlichen, steuerlichen oder sonstigen professionellen Beratungsfunktionen seitens Wise Payments Limited oder mit Wise verbundenen Unternehmen dar. Die Publikation ist nicht als Ersatz für die Einholung einer Steuerberatung durch einen Wirtschaftsprüfer oder Steueranwalt gedacht.

Wir geben keine Zusicherungen, Gewährleistungen oder Garantien, dass die in dieser Publikation enthaltenen Inhalte korrekt, vollständig oder aktuell sind.

Die Vor- und Nachteile von Wise und Revolut im direkten Vergleich. Was die beiden beliebten Zahlungsanbieter Schweizer Kunden zu bieten haben.

So funktionieren Mobile Payments: Alles Wissenswerte zu Zahlungen mit Smartphone und Smartwatch für Schweizer Konsumenten.

Was ist der Unterschied und welches Wise-Konto eignet sich am besten für deinen Benutzungszweck? Wir vergleichen die unterschiedlichen Funktionen.

Importiere dein Traumauto in die Schweiz und spare bares Geld! Erfahre hier alles über Kosten, Steuern und wichtige Tipps für einen reibungslosen Ablauf.

Entdecke, wie du durch den Import deines Traumautos aus Deutschland in die Schweiz bares Geld sparen kannst! Steuern, Zollabwicklung und wichtige Tipps.

Was genau das bedeutet, wie sich die neuen Sätze zusammensetzen und wie du als SchweizerIn trotz der Mehrwertsteuer Erhöhung Geld sparen kannst, hier